“世界上最鸽派”的央行转鹰,透露了什么信号?

当地时间周二,日本中央银行结束货币政策会议后宣布,部分调整当前超宽松货币政策,将长期利率波动幅度由正负0.25%扩展至正负0.5%。这一“黑天鹅”令全球投资者感到大为震惊。长期以来,投资者将日本央行看作是最后一家尚未放弃其长期以来的超低利率政策的主要央行,其政策转向如何,不仅会影响到全球债券市场,甚至还有可能进一步推动由美联储、欧洲央行和其他国家加息所引发的收益率飙升。而眼下,日本央行的“意外转变”,将迫使投资者重新考虑未来战略。

这一货币政策实质转变的影响可谓立竿见影:

日经225指数全天下跌了2.5%。

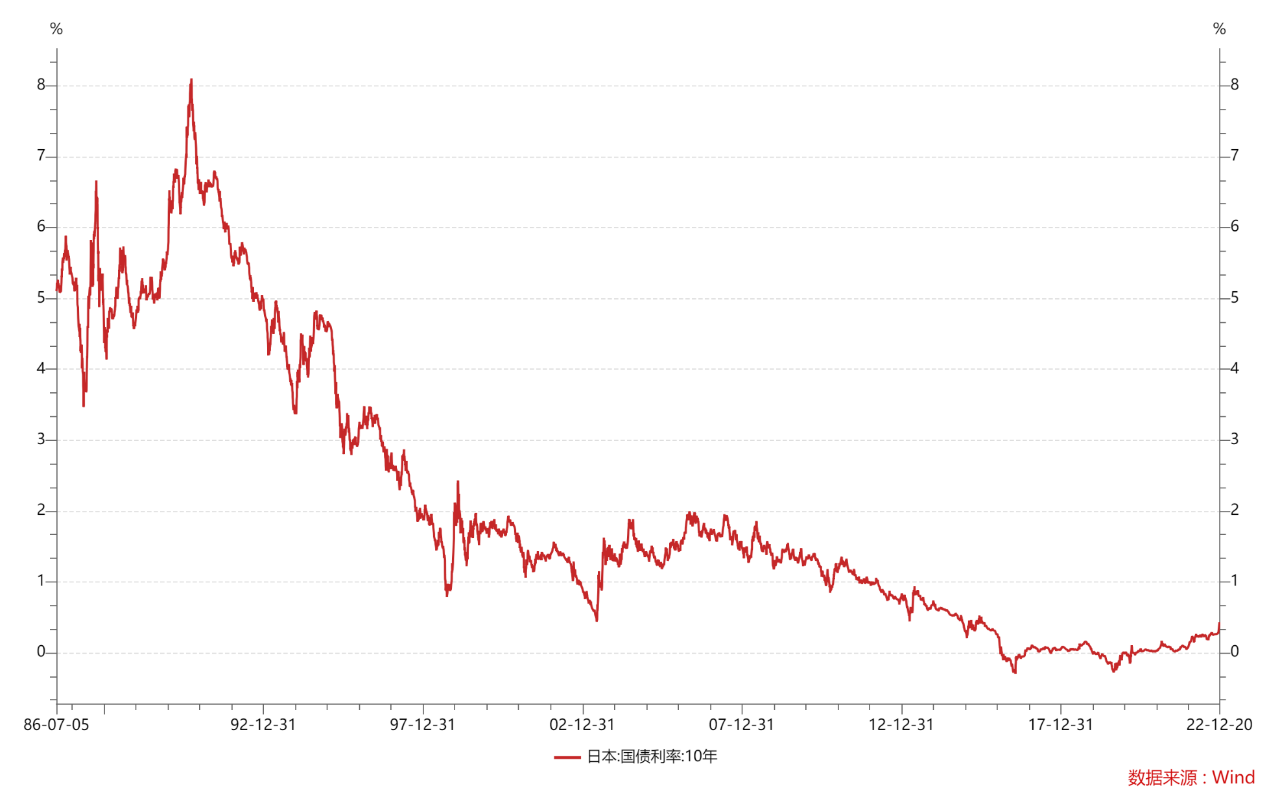

日本债券市场上被视为长期利率指标的新发10年期国债收益率上升2.5个基点至0.435%,创下2015年7月以来新高。

日元对美元汇率大幅走强,盘中一度升至1美元兑换131日元关口,为近五个月来新高。

“意外转变”的原因?

综合市场专业人士的分析,大致将可以将长期秉持鸽派立场的日本央行突然作出转变的原因归结于以下几点:

第一个,日本央行考虑到汇率,做出了“保日元”的决定。调整10年期日本国债的浮动区间或许意味着日本央行现在倾向于日元走强(或者至少不愿日元进一步走弱)。多年来,日元一直是最廉价的货币之一,日本央行为抗击国内通缩,将利率维持在零以下,并控制债券收益率。这导致日元兑美元汇率在今年早些时候跌至1990年以来的最低水平,但在日本央行决定上调10年期日本国债收益率上限后,日元在周二大幅上涨。

第二个,考虑债市本身。如同日本央行所言的,导致日本央行作出这一转变的,可能就是债市本身。日本央行在周二的决策声明中没有把通胀视为其允许日本国债收益率上升至0.5%的一个原因,而是提到了国债市场功能的恶化以及10年期国债收益率与其他期限债券收益率之间的差异。当前10年期美债收益率已经从峰值下降了约65个基点,且有更多令人信服的证据表明通胀正在消退。如果这样的趋势持续下去,这将限制日本国债收益率的上升压力。

会有哪些可能的影响?

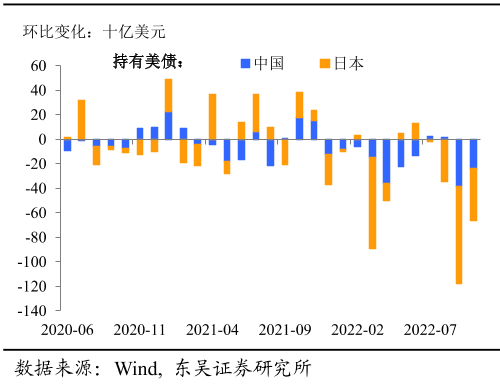

日本央行本周的举动,势必将使得美国政府债券和其他外债对于进行外汇对冲的日本投资者的吸引力进一步下降。这可能会推动日本投资者在海外抛售债券,并回流日本。这将影响所有外汇市场参与者,包括企业的对冲行为、投资者的对冲行为、投机行为以及资本的流动。

日本央行的调整影响最大的市场可能就是美债。因为之前很长一段时间不少投资者利用低息的日元购买美债赚取利差。今年以来由于债券和汇率的大幅波动,海外投资者持续减持美债,叠加美联储的缩表,美债市场流动性下降、收益率波动明显。而YCC调整可能吸引国际资本从美债等非日本资产回流,国际流动性进一步收紧,从而引致美债、美股等资产价格下跌,有可能提高全球系统性金融风险。

对于日本来说,随着全球供应链的恢复与美元流动性的收紧,日本企业进口成本或将下降,出口部门可能受益于重开边境政策的影响,日本外贸条件或将有所改善。

对于中国市场来说,日本央行这一调整政策对于带来的影响或许比较有限。从日本对外投资的分布情况来看,日本对于欧美之外的市场投资规模较小。具体影响需要叠加其他因素综合考虑。

至于接下来日本央行货币政策更为明确的转变及市场反映,还需重点关注日本通胀与日本央行发布的经济和价格形势展望。